保険もグローバル化が必要です

少子化、円高対策、そして外需取り込みのために、我が国企業のグローバル展開は不可避の時代になっています。

その結果、企業はワールドワイドな視点によるリスクマネジメントが求められています。

海外保険の一元管理

どの企業も海外拠点との連携は密であることが不可欠です。ところが、保険だけは現地任せ。そんなケースが少なくありません…。共立は海外拠点の付保状況の「見える化」により一元的な保険管理を実現します。

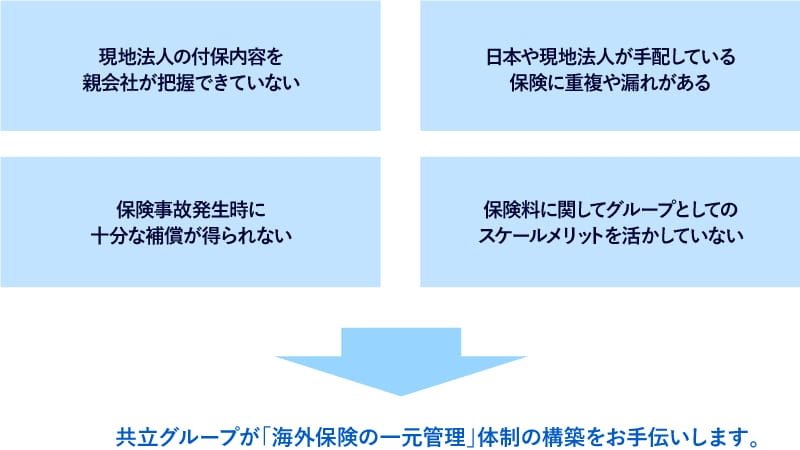

世界各国に設立した現地法人について、契約している補償内容を十分認識していないことで多くの問題が発生します。

こんな問題を抱えていませんか?

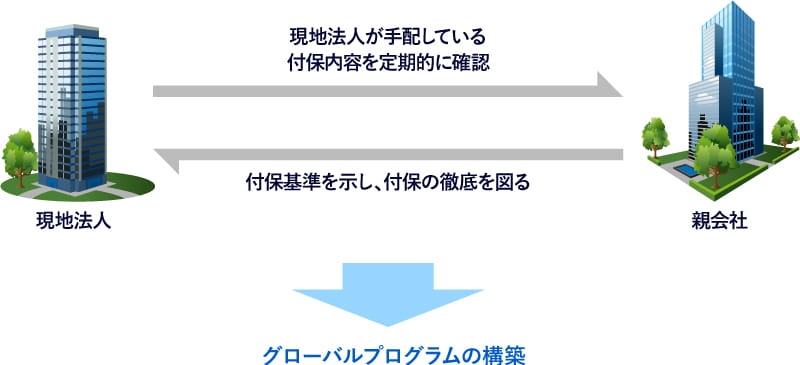

海外保険の一元管理とは、まず本社が海外拠点の手配している保険の内容を正確に把握・管理することです。そして、統一的な付保基準を策定し、国ごとに区々となっている付保内容を修正し適正な保険カバーを実現します。さらに、地域統合プログラムの構築や保険会社の見直しにより保険コストの適正化を目指します。

共立グループ及びその海外拠点が専門家の視点でグローバルな保険管理をサポートします。

海外保険見直しコンサルティング導入のメリット

- 海外拠点の保険運営・管理状況の「見える化」

- 事故発生時の保険対応の迅速化

- 付保基準の統一による適正な保険カバーの実現

- 保険コストのコントロール・削減

- 保険事務コストの削減

- 引き受けが難しい保険カバーおよびキャパシティの獲得

「海外保険見直し事例」

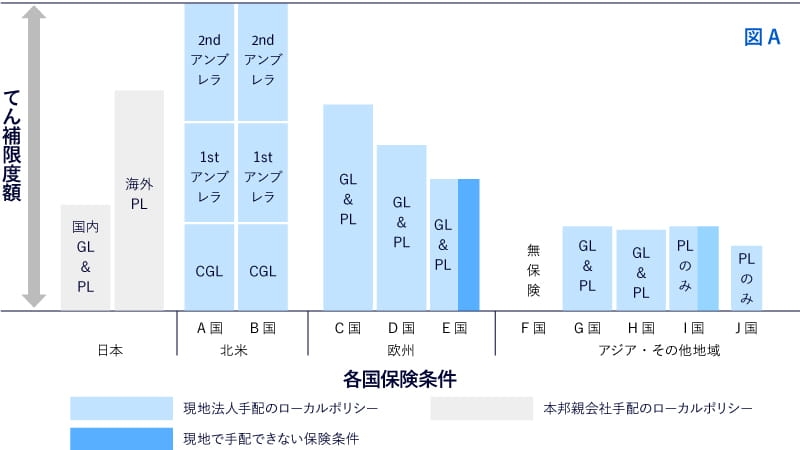

海外拠点の損害保険(賠償責任保険)見直し事例

概要

海外拠点の保険を現地法人任せにし、現地法人が独自の判断で保険手配した結果、日本の親会社と海外現地法人との間で付保内容や補償額に乖離が生じたケース。(図A)

- 補償内容の違い

(例)PL保険(生産物賠償責任保険)、GL保険(一般賠償責任保険)の手配

(例)不良完成品損害の補償 - 補償額の違い

- 保険会社の違い

問題点

- 補償額の設定が不十分な海外拠点に事故が発生した場合、高額の自己負担を強いられ、収益悪化の恐れがある。

- グループ全体のリスク管理の観点から合理的、統一的な保険カバーや補償額の設定になっていない。

- グループ全体のスケールメリットを活かした適正な保険料になっていない。

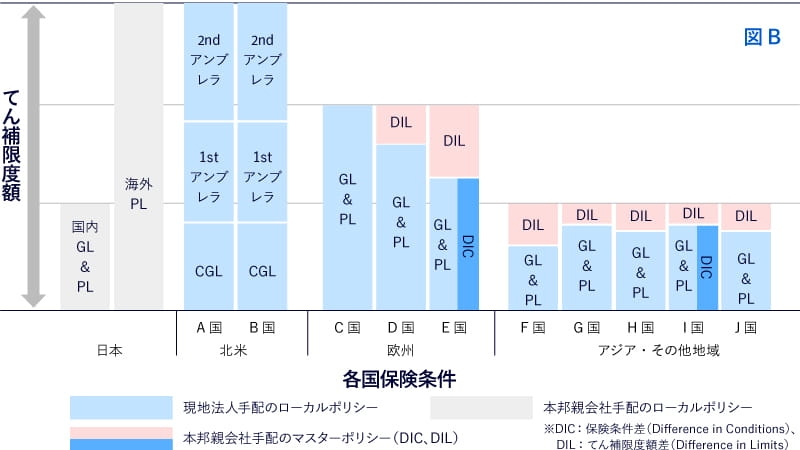

共立グループの対応

現地法人各社が独自に手配している付保内容を調査・分析し、現地の保険事情や業務実態を勘案の上、全世界の現地法人の保険を一元管理する保険プログラムを構築します。(図B)

- 海外現地法人各社が手配している付保内容を調査・分析。

- 日本の親会社で付保内容、補償額等に関するグローバルな基準(付保基準)を作成。

- 付保基準に基づき、現地で同様の保険種目や補償内容の手配が可能な場合は、現地法人の保険(ローカルポリシー)を見直し。

- 現地での保険手配が不可能な場合や予想外の(現地での)高額損害賠償請求に備えて、日本の親会社が現地法人のために保険(マスターポリシー)を手配するプログラム・スキームを設計。

- さらに、マスターポリシーと各国のローカルポリシーの保険会社を統一し、スケールメリットを活かすことにより保険コストを削減。